Suscríbete gratis a nuestra lista de correo electrónico dónde una vez por semana te enviamos un email informándote de las novedades en cursos y ayudas!

Un artículo para ayudarlo a completar paso a paso el formulario 150 de la oficina de impuestos.

Si ya sabes lo que tienes que hacer puedes encontrar el modelo aquí –> Web AEAT

El modelo 150 debe ser presentado por quienes deban pagar el IRPF y aplicar el régimen especial para trabajadores enviados a territorio español.

En este artículo te explicaremos las preguntas básicas que debes conocer sobre este modelo y cómo llenarlo.

1. Quién debe enviar el Modelo 150?

Las personas que están obligadas a cumplimentar y presentar el modelo 150 en la oficina de Hacienda son las que deben pagar el IRPF, y estas personas están sujetas a un sistema especial que se aplica a los trabajadores enviados a territorio español.

El sistema permite a las personas que tienen una residencia fiscal en España pagar el IRPF por su migración a territorio español, pero mantienen la condición de contribuyente IRPF durante el período impositivo correspondiente al cambio de residencia, y durante los cinco siguientes impuestos períodos, si se cumplen Algunos requisitos son los siguientes:

| No han vivido en España en los últimos 10 años. |

| Se han trasladado a España por motivos laborales y han firmado un contrato con su empleador español, o cuando el empleador ha ordenado la reubicación y el empleador ha presentado la correspondiente carta de envío para el trabajador. Además, los contribuyentes no pueden obtener ingresos a través de un establecimiento permanente en España. |

| Estas obras se realizaron realmente en España. Además, en algunos casos, si parte del trabajo se realiza en el extranjero. |

| El trabajo se realiza para un empleador español o un establecimiento permanente ubicado en España. |

| Las rentas del trabajo derivadas de este contrato no están exentas del impuesto sobre la renta de no residentes. |

| Se estima que la retribución generada por el contrato de trabajo para cada período impositivo no superará los 600.000 euros anuales (solo aplicable a quienes se hayan trasladado a España a partir del 1 de enero de 2010). |

2. Duración del régimen especial

El sistema se aplica a la duración del período impositivo, durante el cual el contribuyente establece su residencia fiscal en España, y durante los cinco períodos siguientes.

El período impositivo para que el contribuyente establezca su residencia fiscal se considera el primer año natural en el que el migrante permanece en España durante al menos 183 días después de la migración.

3. Introducción al Modelo 150

Puede ocurrir principalmente de las siguientes formas:

- En la propia oficina del Ministerio de Hacienda (Departamento de Hacienda).

- En algunas entidades cooperativas.

- En la oficina de correos.

- A través de Internet, a través de la sede electrónica de la autoridad tributaria.

4. Cómo cumplimentar el formulario 150?

El Modelo 150 consta de una sola página y contiene las siguientes partes:

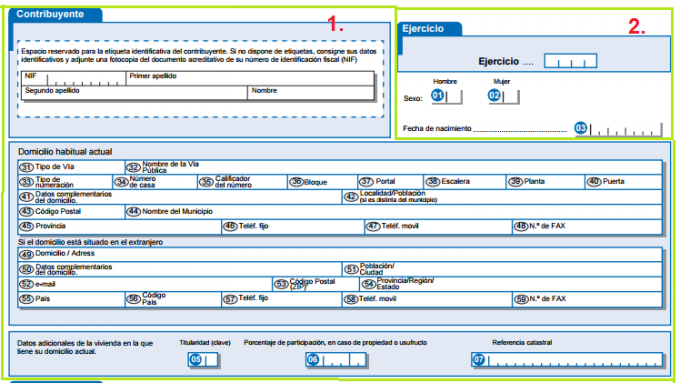

A. Contribuyente y Ejercicio

- En cuanto a la sección «Contribuyente», se deben completar los siguientes campos:

- Por un lado, sus datos personales, como NIF, apellido y nombre.

- Por otro lado, datos relacionados con tu dirección habitual. Se solicita la siguiente información:

- Tipo de vía

- Nombre de la vía

- Tipo de numeración

- Número de la casa

- Calificador del número

- Bloque

- Portal

- Escalera

- Planta

- Puerta

- Datos complementarios de la dirección, como localidad, código postal, municipio, nombre de la provincia y otros datos que no tengan nada que ver con la dirección en sí, como números de teléfono fijo, móvil y fax.

- Si vive en el extranjero, debe proporcionar la siguiente información:

- Domicilio

- Datos complementarios para la dirección, como pueblo o ciudad, correo electrónico, código postal, provincia / región / estado, país / región, código de país / región, teléfono fijo, teléfono móvil y número de fax.

La otra información solicitada sobre direcciones comunes es:

- La clave de la propiedad.

- Porcentaje de participación en el caso de propiedad o derechos de uso.

- Referencia catastral.

- En la sección «Ejercicio», se debe incluir la siguiente información:

- Año ejercicio

- Debe indicarse el sexo del declarante

- fecha de nacimiento

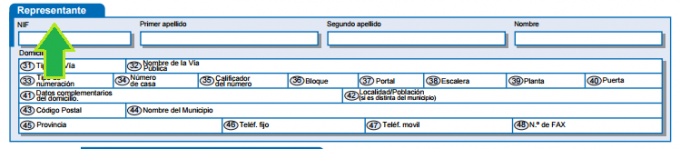

B. Representante

Si el modelo se muestra a través de un representante, se debe indicar la siguiente información sobre la persona que actúa sobre el representante:

- Datos personales: NIF, apellido y nombre.

- Datos relacionados con la dirección: tipo de calle, nombre de la calle, tipo de remuneración, número de casa, calificador de número, bloque, portal, escalera, piso, puerta, datos suplementarios para dirección, pueblo / ciudad, código postal, municipio, provincia, teléfono fijo, móvil teléfono, número de fax.

Si el declarante ha fallecido, sus herederos y legados pasarán a ser sus representantes.

C. Comunidad o Ciudad Autónoma de residencia en el ejercicio

A continuación, se mostrará el código de la comunidad o municipio correspondiente en la casilla 08. Las claves son las siguientes:

| COMUNIDAD AUTONOMA | CLAVE |

| Andalucía | 01 |

| Aragón | 02 |

| Principado de Asturias | 03 |

| Islas Baleares | 04 |

| Canarias | 05 |

| Cantabria | 06 |

| Castilla-La Mancha | 07 |

| Castilla y León | 08 |

| Cataluña | 09 |

| Extremadura | 10 |

| Galicia | 11 |

| Madrid | 12 |

| Región de Murcia | 13 |

| La Rioja | 16 |

| Comunidad Valenciana | 17 |

| Ciudad de Ceuta | 18 |

| Ciudad de Melilla | 19 |

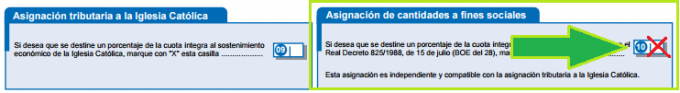

D. Asignación tributaria a la Iglesia Católica

Si el solicitante desea destinar un cierto porcentaje al apoyo financiero de la Iglesia Católica, debe marcar la casilla 09.

E. Asignación de cantidades a fines sociales

Si desea utilizar el porcentaje para fines sociales, debe anotarlo en el recuadro 10.

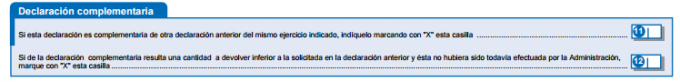

F. Declaración complementaria

En la sección «Declaración complementaria», es necesario indicar si la declaración es solo un complemento de la declaración anterior.

Si el resultado de esta declaración complementaria es menor al monto requerido en la declaración anterior, y el Ministerio de Hacienda aún no ha realizado este requisito, también se explicará.

G. Fecha y firma

Finalmente, se firmará el formulario. También debe indicar la fecha y el lugar, y declarar que la información proporcionada es verdadera.

Más información:

Explicación en Video:

Preguntas frecuentes:

Qué es el modelo 150?

IRPF. Régimen especial aplicable a los trabajadores desplazados a territorio español. (Para contribuyentes que hayan optado por este régimen con anterioridad a 1 de enero de 2015)

Quién debe enviar el Modelo 150?

Las personas que están obligadas a cumplimentar y presentar el modelo 150 en la oficina de Hacienda son las que deben pagar el IRPF, y estas personas están sujetas a un sistema especial que se aplica a los trabajadores enviados a territorio español

Cómo cumplimentar el formulario 150?

El formulario 150 consta de una sola página y contiene las siguientes partes:

A. Contribuyente y Ejercicio

B. Representante

C. Comunidad o Ciudad Autónoma de residencia en el ejercicio

D. Asignación tributaria a la Iglesia Católica

E. Asignación de cantidades a fines sociales

F. Declaración complementaria

G. Fecha y firma

CEO en Plaza Software C.O. y en Sepecursosgratis.es. Experto en empleo y en formación. Debido a su largo recorrido ayudando a personas a encarrilar su vida profesional, es el experto que más puede ayudarte en la actualidad para que mejores tu carrera profesional hoy mismo