Todos los pasos necesarios para rellenar y presentar correctamente el modelo 347.

Una de las declaraciones que los emprendedores del Ministerio de Hacienda deben presentar cada año es el modelo 347.

A través de este documento, los empresarios del Departamento de Hacienda del Ministerio de Hacienda informaron las operaciones con terceros (clientes y proveedores)

1. Qué es el modelo 347?

Se trata de un informe anual en el que el empresario informa a la autoridad fiscal de al menos 3.005,06 euros de negocio que ha realizado con terceros a lo largo del año natural.

Estos terceros pueden ser clientes o proveedores.

Esto también incluye pagos en efectivo de más de 6.000 euros.

Esta declaración debe presentarse todos los años y debe completarse durante todo el mes de febrero.

Esta información se separará trimestralmente, introduciendo una novedad para que el Ministerio de Hacienda pueda obtener más información y controlar mejor las declaraciones de IVA trimestrales.

En cada trimestre, reflejaremos la cantidad de compras y ventas de bienes y servicios.

2. Quienes están obligados a su presentación?

Las siguientes personas o entidades deben presentar el Formulario 347:

- Personas naturales y jurídicas, públicas o privadas, y entidades pertenecientes al sistema de distribución de la renta (es decir, entidades que no son personas jurídicas pero obtienen ingresos por actividades económicas) y desarrollan actividades empresariales o profesionales.

- Entidades públicas que brindan subsidios, ayudas o ayudas.

- Sociedades, asociaciones, asociaciones profesionales y otros tipos de entidades que cobran honorarios o derechos profesionales derivados de la propiedad intelectual, derechos de autor u otros en nombre de sus socios, afiliados o universidades.

Desde 2014, las comunidades bajo el sistema de derechos de propiedad horizontal también deben presentar el modelo 347, lo que significa que las comunidades vecinas deberán mostrarlo directamente o ser reemplazadas por administradores de propiedad, y deberán registrar las facturas recibidas por el proveedor y emitir las para los propietarios.

3. Exentos

Las siguientes personas o entidades no necesitan presentar el Formulario 347, por lo que estarán exentos de presentar:

- Empresas que realicen actividades empresariales o profesionales en España pero que no tengan sede, establecimiento permanente o domicilio fiscal en España. Si se trata de entidades acogidas a un sistema de distribución de rentas creado en el extranjero, quedarán exentas aquellas entidades que no tengan presencia en territorio español.

- Algunos profesionales: entidades y personas naturales en el Impuesto sobre la Renta de las Personas Físicas de las actividades económicas han declarado la atribución de la renta en este impuesto (utilizando método de estimación objetiva), y régimen especial o impuesto al valor agregado pesquero, agrícola o pecuario o recargos equivalentes, pero emitido Excluye facturas o negocios que quedan excluidos de estos sistemas.

- Aquellos cuyo negocio con terceros durante el año natural no supere los 3.005,06 euros.

- Solo aquellos que se dedican a negocios que están exentos de las obligaciones de informar según lo exige la ley.

- Quienes deban reportar operaciones contenidas en el libro registro de IVA.

4. Operaciones que deben registrarse

No se deben registrar todas las operaciones con terceros superiores a 3.005,06 euros, solo las siguientes:

- Entrega y compra de mercadería, funcionamiento normal u funcionamiento atípico.

- Prestación y compra de servicios, operaciones normales u operaciones atípicas.

- Subvenciones y ayudas no reembolsables.

- Negocio inmobiliario.

- El funcionamiento de una compañía de seguros.

- Anticipos de clientes y proveedores.

5. Qué ocurre si no se presenta el modelo 347?

Si estamos obligados a presentar el modelo 347, no lo hacemos, o no incluimos ciertos datos, la agencia tributaria impondrá una multa.

Por cada dato o conjunto de datos que no proporcionamos, la multa incluye 20 euros, con multa mínima de 300 euros y máxima de 20.000 euros.

6. Cómo rellenar el modelo 347 paso a paso?

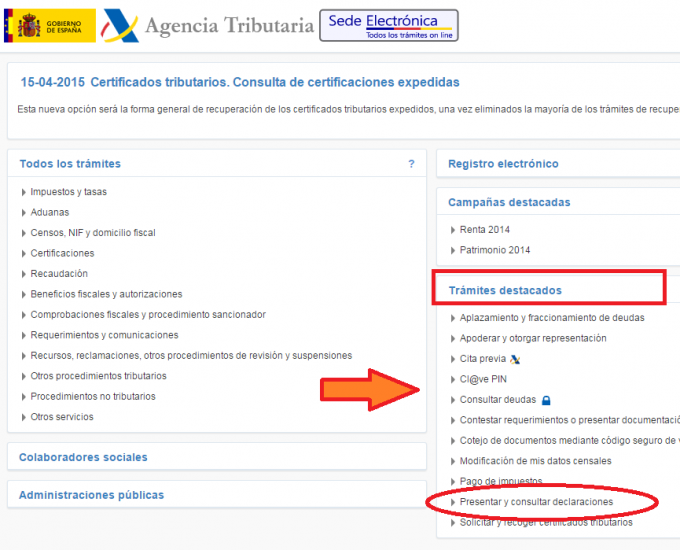

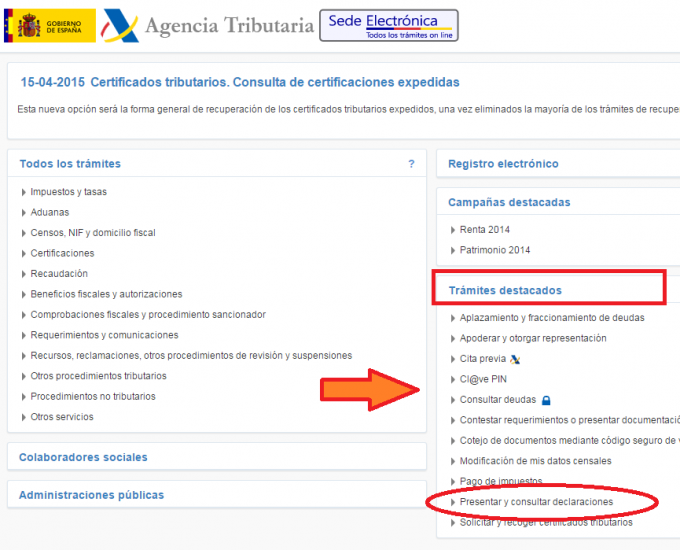

El modelo 347 debe cumplimentarse a través de la sede electrónica de la agencia tributaria, salvo en determinadas circunstancias.

Una vez que visitemos la Sede Electrónica de la AEAT, en el medio de la página, haremos clic en «Enviar y Declaración de Consulta», en el apartado «Trámites inconclusos», como se muestra en la imagen superior.

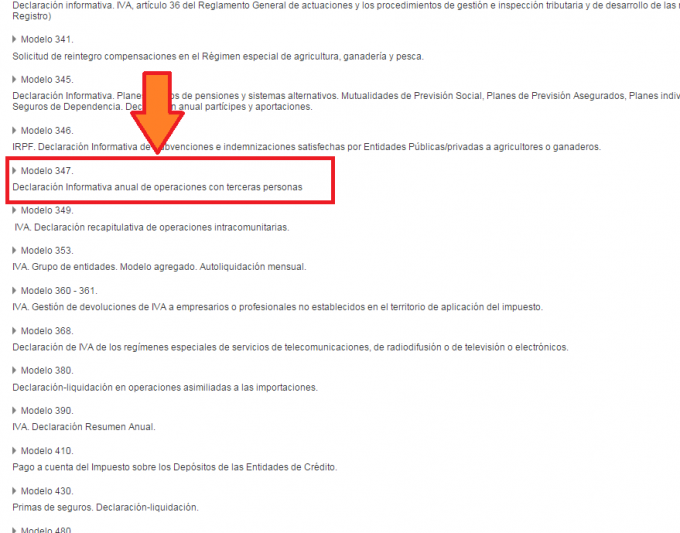

A continuación, se mostrará una lista de tablas. Debemos hacer clic en el Formulario 347.

Es importante recordar que para continuar con el envío electrónico se requiere un certificado digital o DNI electrónico.

Ahora, para completar el modelo, debemos completar los siguientes detalles:

Página 1: Resumen de datos

- Declarante y ejercicio: Rellenaremos año de ejercicio, nombre (si no somos autónomos rellenaremos el nombre de la empresa), NIF y número de contacto.

- Enunciado complementario o alternativo: Si nos equivocamos en algo, esta parte es para corregir el anterior.

- Resumen de los datos contenidos en la declaración: Resumiremos los datos que colocaremos en las próximas dos páginas.

- Fecha y firma.

Página 2: Lista de contribuyentes

- Datos identificativos: NIF y año de ejercicio

- Declaración: Son datos de clientes y proveedores, como su NIF o su representante legal (si es menor de edad), nombre o razón social, provincia, país, y demás datos que aparecen

Page 3: lista de atributos

Finalmente, debemos completar la página 3, que menciona nuestra propiedad arrendada.

Primero, volveremos a señalar nuestro NIF y año corriente.

Posteriormente se facilitarán datos sobre locales comerciales con rentas anuales superiores a 3.005,06 euros.

Además de proporcionar la siguiente información, también debemos proporcionar la dirección del lugar:

- NIF del inquilino.

- Nombre del producto.

- El monto del alquiler anual.

- La referencia catastral de la propiedad.

- La ubicación de la propiedad indica si se encuentra en el País Vasco o en Navarra.

- La dirección completa del local.

Página Oficial:

Explicación en vídeo:

Preguntas frecuentes:

Qué modelo es el 347?

El modelo 347 es la declaración anual de operaciones con terceras personas.

Es puramente informativo, de forma que no implica la devolución del pago.

El fin de presentar este documento es declarar cualquier tipo de operación que hayas realizado con proveedores o clientes.

Quién está obligado a presentar el 347?

Los empresarios y profesionales que desarrollen actividades económicas están obligados a presentar el modelo 347, cuando respecto a otra persona o entidad hayan realizado operaciones que en su conjunto hayan superado la cifra de 3.005,06 € (IVA incluido) en el año natural al que se refiera la declaración.

Cuándo hay que presentar el modelo 347?

El modelo 347 se tiene que presentar anualmente durante el mes de febrero. El plazo para presentar el modelo 347 se extiende desde el inicio de febrero hasta terminar dicho mes.

Es decir, la fecha límite de presentación del modelo 347 dependerá del año en el que debamos hacer la presentación del modelo.

Que se incluye en el 347?

Por cantidades percibidas en metálico a efectos del modelo 347, se entenderán sólo las monedas y billetes de curso legal.

En el modelo 347 deben incluirse el importe de las subvenciones, ayudas o auxilios (no reintegrables), tanto recibidos como concedidos, siempre que superen los 3.005,06 euros por perceptor.

CEO en Plaza Software C.O. y en Sepecursosgratis.es. Experto en empleo y en formación. Debido a su largo recorrido ayudando a personas a encarrilar su vida profesional, es el experto que más puede ayudarte en la actualidad para que mejores tu carrera profesional hoy mismo